Hay cada vez más indicaciones de que la economía japonesa está teniendo un desempeño excepcional y está entrando en un ciclo virtuoso de ganancias en sus ingresos, en conjunto con un aumento en su consumo. Además, numerosos indicadores sugieren posibles aumentos en la inflación japonesa. En Japón, un país que ha luchado contra la deflación durante treinta años, estas son noticias positivas. Lo anterior, debería aumentar los diferenciales de tasa de interés y beneficiar al yen japonés, especialmente si se tiene en cuenta la devaluación actual de la moneda. En términos de paridad de poder adquisitivo, el yen está subvalorado en 40%. El punto principal para los inversionistas es priorizar el yen japonés, al tiempo que minimizan su exposición a los bonos soberanos japoneses. Se puede hacer una comparación adecua- da con la dinámica observada entre el dólar y los Tesoros en 2022, cuando fue beneficioso invertir en el dólar en vez de invertir en Tesoros. Una situación similar parece estarse dando en Japón.

La principal justificación detrás de este argumento es la evidencia sustancial que sugiere sorpresas económicas alcistas en el país. Si bien el Banco de Japón ha comenzado a desmantelar su programa de Control de la Curva de Rendimientos, esto significa que podemos esperar un banco central más hawkish en un futuro cercano. Las lecturas trimestrales de crecimiento del PIB real japonés para el 1T23 y el 2T23 fueron de 0.9% t/t y 6.0% t/t, respectivamente, lo que deja entrever una nación que está experimentando un crecimiento alto y en aceleración, particularmente, dado que el crecimiento potencial de la isla es de 0.5% según las estimaciones del banco central. El índice de consumo ha vuelto a niveles vistos antes de la pandemia, a pesar de una propensión relativamente baja a consumir en Japón. El país estuvo dentro de los últimos en levantar las restricciones de viaje, lo que llevó a un gasto más medido y a una incertidumbre económica generalizada.

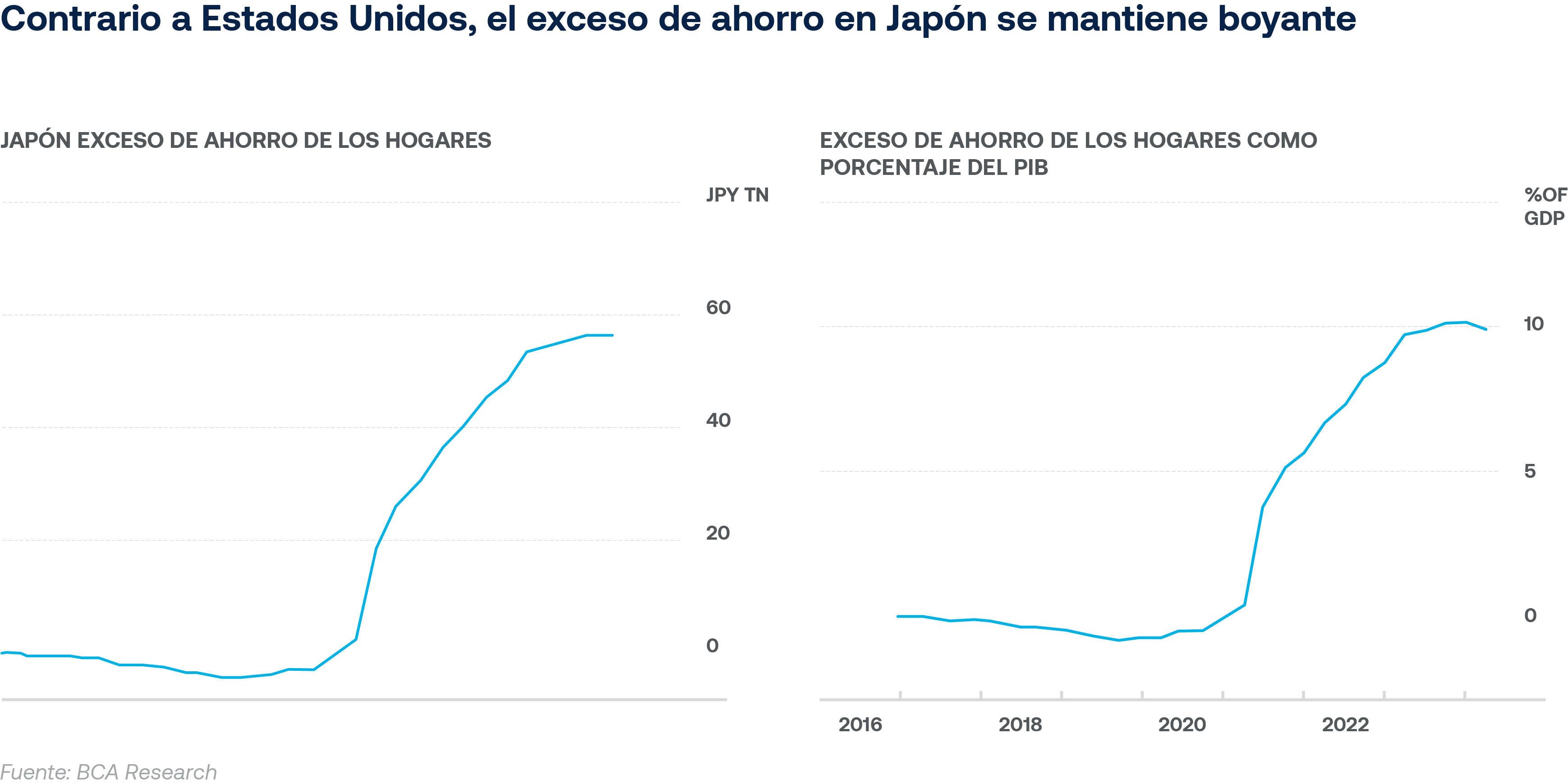

La ayuda del gobierno también le ha permitido a los hogares acumular ahorros significativos. Este gráfico indica que el exceso de ahorros en Japón actualmente equivale al 10% del PIB, manteniendo una posición sólida si se compara con la caída observada en Estados Unidos que discutimos anteriormente. Los japoneses todavía tienen una cantidad considerable de dinero extra en sus bolsillos. En teoría, esto le permitiría a los consumidores japoneses impulsar el crecimiento económico a niveles cercanos al potencial basándose exclusivamente en este superávit de ahorros por los próximos cinco años, sin incluir sus ingresos. Adicionalmente, se está considerando extender las medidas de

apoyo, tales como los subsidios al gas y la gasolina. Hay señales de un aumento en la confianza del consumidor que se están haciendo más evidentes en varios secto- res, incluyendo los prospectos de empleabilidad, crecimiento de los ingresos, y la intención de realizar compras de bienes durables. En nuestra opinión, solo un shock exógeno podría hacer que la economía japonesa se descarrile en este momento. Otros riesgos incluyen una desaceleración en órdenes extranjeras de maquinaria, así como pedidos de herramientas. Además, después de un aumento sustancial en los últimos dos años, las exportaciones japonesas están experimen- tando un debilitamiento a pesar de la depreciación de la moneda. Sin embargo, dada la reserva sustancial de ahorros que equivale al 10% del PIB, los consumido- res japoneses deberían ser capaces de enfrentar cualquier adversidad.

Ahmed Riesgo – Insigneo’s Chief Investment Officer

El Sr. Riesgo supervisa todas las funciones de investigación e inversión de la empresa. Esto incluye la estrategia de inversión, el diseño y la implementación de los puntos de vista del mercado global y la asignación de activos de la empresa, comunicándolos a sus clientes y al público, y gestionando las carteras modelo de la empresa. Además, es el Presidente del Comité de Inversiones de Insigneo.